圧倒的に使いやすくなった新NISA。様々な活用方法がありますが、高配当銘柄や分配金の投信を購入して永遠に放置するスタイルがおすすめです。今回は、私が配当収入を重視するようになった経緯と現在のポートフォリオ、今後の戦略などについてお伝えします。

キャピタルゲイン狙いの個別株投資一辺倒だった若かりし頃

私が株式投資を始めたのは約10年前。20代前半という若さもあり、値幅を取って大儲けすることしか頭になく、

「値幅を取れば数十パーセントは取れるのだから、配当目当てで年利たった3~5%の収益を目指すなどアホらしい。高配当投資はおじいちゃんのやることだ」

「投資信託?自分に信託する(自分でトレードする)からそんなもんいらんわ。」

と、高配当投資や投資信託についてま眼中にありませんでした。なんと愚かな若者…

それから数年、個別株を日々売買し、痛い目に合いながらもそれなりに自分のスタイルである程度利益を取れるようになりました。

やがて、個別株投資の収益が年利450万円に到達。サラリーマンとしての年収と肩を並べるまでになったのです。

この頃の私は総資産も1,500万円を突破し完全に有頂天でした。

「このままガンガン増やして億り人になって早く会社を辞めよう」ということばかり考えていました。

そして大損へ…

調子に乗った私は「マザーズ銘柄一点集中投資で一気に億り人になるぞ!」と、

マザーズ市場(現:東証グロース)のある銘柄を全力買いしました。時価総額は100億円くらい。

「このまま成長して時価総額が200億くらいになれば1,000万円くらいの利益なるだろう」

と軽く考えていました。

ところがその後、ずるずる下げ続け、塩漬け生活に。

数年たっても全く戻らず、ナンピンにナンピンを重ねるも、下値を掘るわ掘るわ…止まらない…

気付くと時価総額が約18億円くらいにまで落ち込んでおりました。

逆テンバガーの達成です。

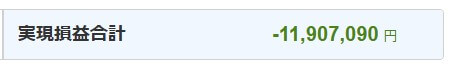

数年粘るも遂に損切りを決断。一撃マイナス1,190万円!

もはや取得単価まで値を戻すことは絶望的とわかっているものの、塩漬けする日々が続いていました。

損切りを後押しすることとなったのは、いつしか自己資本比率10%を切り継続前提に重余事象が付いていたため。

次から次へと数字の見込めない事業に手を広げ、明らかにビジネスセンスがない…

上場して調達した資金をみるみる食い潰しており、このままではワラント増資や最悪倒産してもおかしくないなと。

そのため意を決して損切りしました。一撃-1,190万円…

規格外の損切りを経て変わったこと

長年背負い込んだ万年塩漬株がなくなり、スッと心が軽くなりました。

それと同時に、これまでの浅はかで勿体ない行動について自責の念が湧いてきました。

永きに渡る愚者モードから賢者モードへ戻ってきたわけです。

それからというもの、ユーチューブで高配当株投資や投信について食い入るように勉強をしました。

地に足のついた着実な手段で資産を構築しなければならない。

以下のようなことを考え、決意しました。

- キャピタルゲインは不安定なものなので基本的に狙わないこととする。

- インカムゲイン重視。余剰資金で高配当銘柄や投信をコツコツ購入し、着実に資産を構築する。

- 早くお金持ちになろうと思ってはいけない。早くお金持ちになろうと思うほど早く貧乏になるから。

- 配当金&分配金収入 > 給与収入 の上がりの状態の実現を目指す。

- 目標はお金持ちになることではなく、本当にやりたい仕事に就くこと。

- そのために株とFXで資産を構築する。人生の折り返しを悔いなく生きられるようになることが最大の目標。

- 何事にも感謝の気持ちを忘れないこと。

これらは従来の自分の思考とは180度真逆な考え方です。人は、大損することで生まれ変われるものなのですね。

心機一転後、新NISAであの定番銘柄を購入。個別株の現在のポートフォリオ

すっからかんになり心機一転した私は、手始めに新NISAのつみたて投資枠でS&P500の積み立て設定を入れました。そして成長投資枠で以下の銘柄を購入しました。

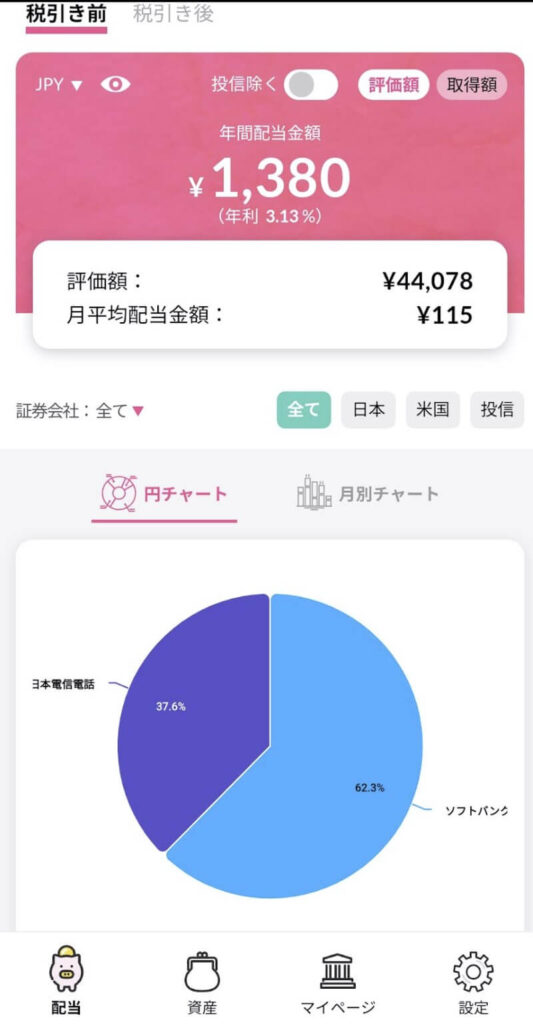

9432:日本電信電話

ひとまず100株だけ購入。15,000円程度で買えるのですっからかんでも買いやすい。

- 100あたりの年間配当額 : 520円

- 年 利 : 3.34%

利回りは大したことありませんが、長期保有で株主優待としてdポイントが貰えます。

- 継続保有2年以上3年未満の株主 1,500ポイント

- 継続保有5年以上6年未満の株主 3,000ポイント

dポイントを加算すると、100株でも年間で2,000円貰えます。

株価150円の場合ですと、優待を加味した実質利回りが約13%ほどになります。(100株の場合)

これすごいですよね。100株持ってて損はないです。新NISAでまず買うべき銘柄ではないでしょうか。

ちなみに、昔の自分なら全く食いつかなかったですね。「値幅取れば30~100%とか取れるから配当とか興味なし」という思考しかなかった…ほんとアホだった

9434:ソフトバンク

NTTの購入からおよそ1か月、続いてソフトバンクを購入しました。こちらも100株だけ。

10月に株式分割があり、18,000円程度で購入できるようになったんですよね。

- 100株あたりの年間配当額 : 860円

- 年 利 : 4.58%

こちらも長期保有でポイントが貰えます。(paypayポイント)

- 100株長期保有の株主 paypayポイント1,000ポイント ※25年3月より起算して、1年以上継続保有した株主のみに贈呈

株価187円の場合ですと、優待を加味した実質利回りが約9.9%です。(100株の場合)

とりあえず100株保有でOKなやつですね。

長期保有の起算点が2025年3月からなことには注意が必要です。2026年3月の時点で1年以上保有していなければ、優待が貰えないということなので、辛抱強く待ちましょう。

日本株の現在のポートフォリオはこんな感じ

セクターが情報通信に偏っているため、次は違うセクターの銘柄を買いたいところ。

今後の戦略

投信の方もS&P500に加えて、楽天SCHDの積み立ても開始。

FXやポイ活の利益で投信をスポット購入するなど、地道に資産を構築していきます。

個別の高配当銘柄については、為替リスクのない日本株を購入するものとし、年に数回の暴落局面を狙って購入したいです。

米国株 → S&P500(積み立て投資枠)+楽天SCHD(成長投資枠)

日本株 → 高配当銘柄を成長投資枠で購入。為替リスクのない配当収益を確保。

以上、個別銘柄の日本株と米国の2か国分散投資でいくこととしました。

世間ではオルカン神話がありますが、オルカンとて米国株の構成比率が半数以上のため、個人的には米国株で十分かなと考えております。

なお、楽天SCHDは素晴らしい商品なので、後日改めて記事にしようと思います。

すっからかんからリアルガチで資産形成していく様子を発信していきますので、今後もお楽しみに。

ご精読ありがとうございました。

コメント